Fins fa ben poc, del centenar aproximat d'empreses en les quals CriteriaCaixa tenia inversions, només es coneixien les grans –CaixaBank, Naturgy i Telefónica–, les de tota la vida –Saba i Cellnex- i d'altres cotitzades que, per obligació, havia de comunicar, com Inbursa i BEA. La resta no es coneixien i, a més, tenien un pes molt petit a la seva cartera. D'ara fins al 2030, el seu pes pujarà fins a més d'un terç de la seva cartera i, a més, es coneixeran més. Per començar, ja són públiques les de Puig i ACS.

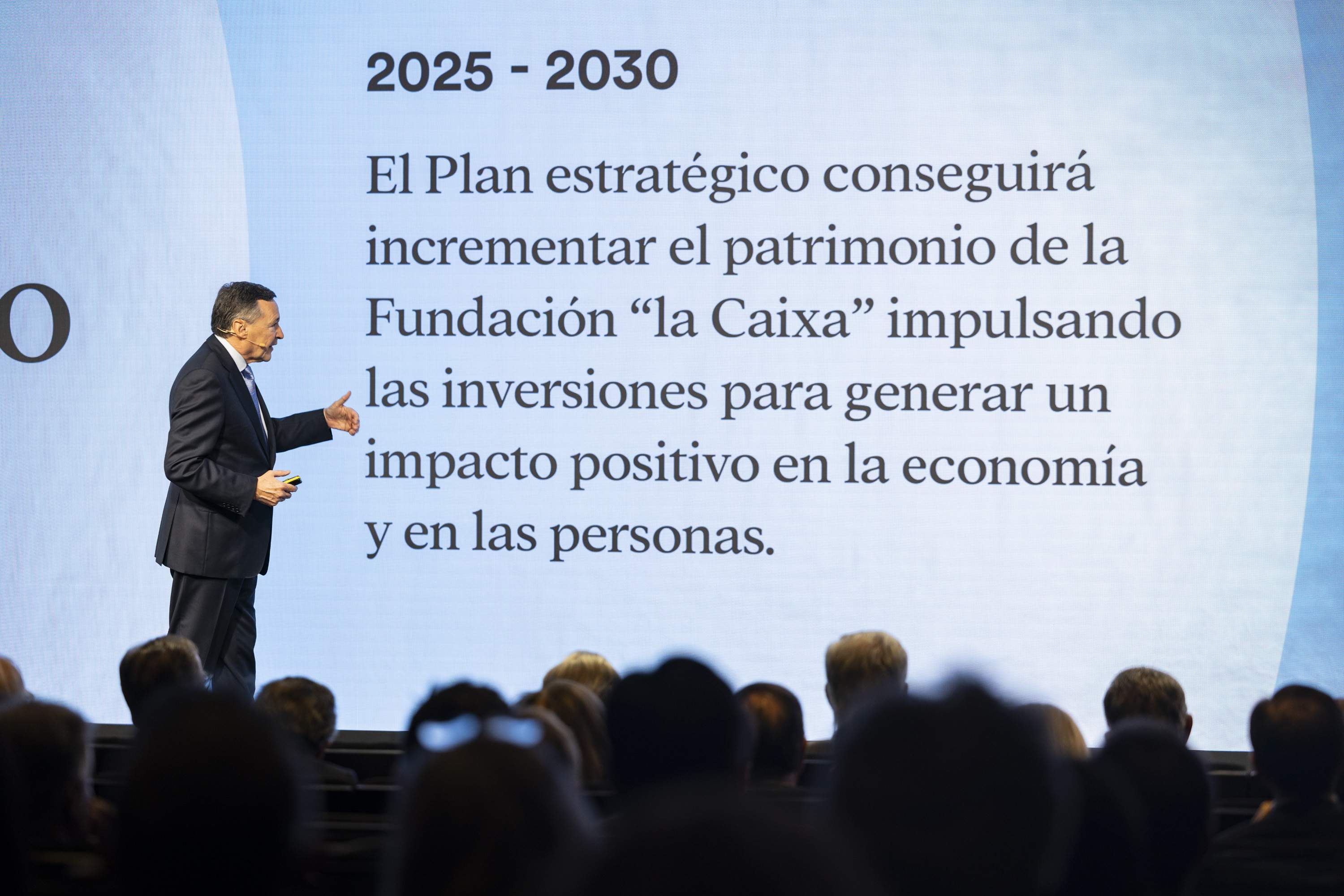

El nou pla estratègic del hòlding de participades de la Fundació La Caixa, per al període 2025-2030, inclou un increment del valor brut dels seus actius de 27.000 a 40.000 milions d'euros. La cartera estratègica, si bé continuarà sent la principal, només incrementarà el seu valor un 10%, de 20.000 a 22.000 milions, i perdrà pes respecte al total d'inversions del grup. El gran creixement es donarà, sobretot, a les carteres de diversificació i de capital privat, en les quals injectarà uns 10.000 milions per fer créixer aquestes inversions menys mediàtiques. El negoci immobiliari manté el seu pes del 10% de Criteria.

La cartera diversificació és la segona més important en el hòlding que presideix Isidre Fainé, i ho continuarà sent, però duplicarà el seu pes. Actualment, és el 13% dels seus actius, uns 3.500 milions, i es preveu que passi a significar el 25%, 10.000 milions. Per tant, el pla preveu una injecció de 6.500 milions per fer créixer aquesta cartera, encara que passarà d'unes 90 empreses a entre 25 i 30.

D'aquests 6.500 milions, en realitat, ja s'ha invertit una part i queden poc més de 5.000 milions, ja que des del tancament del 2023 fins ara, Criteria ha fet dues operacions importants que van directes a aquesta cartera: la compra del 9,4% de la constructora controlada per Florentino Pérez, ACS, per 983 milions, i l'entrada en el capital de Puig, aprofitant la seva sortida a borsa, amb 425 milions per adquirir el 3,05% de la perfumera catalana.

Aquestes dues apostes, fetes en els menys de cinc mesos que porta Ángel Simón com a conseller delegat del hòlding de La Caixa, marquen el rumb del que volen que sigui aquesta cartera: continuaran sent cotitzades, però seran menys empreses, un terç de les actuals, encara que amb participacions més grans. A més, Simón va assegurar que volen influir en elles, quelcom que ara, majoritàriament, no passa, per la qual cosa estaran en tots els consells que puguin. De fet, el propi Fainé serà conseller d'ACS.

L'altra cartera que vol potenciar, i que és la gran novetat, és el capital privat, que passarà de suposar un 3%, poc més de 800 milions, a 4.000 milions, el 10% dels actius de la companyia. Aquest increment requerirà un esforç per a l'equip de Criteria, ja que no es tracta d'accelerar inversions sinó d'un canvi cultural i també metodològic. De fet, haurà de crear un equip específic per constituir un fons i invertir en altres fons.

Aquesta cartera tindrà dues línies d'inversió. D'una banda, en empreses no cotitzades, petites, amb una facturació d'entre 100 i 150 milions d'euros, a les que ajudaran a créixer i generar valor per, quan hagi guanyat volum, sortir-ne amb plusvàlues. D'altra banda, invertiran en fons d'inversió. Per tant, la gestió serà dual –directa o delegada–.

En ambdós casos, Criteria mantindrà inversions en companyies espanyoles, encara que veurà amb bons ulls que tingui bona part del seu negoci a nivell internacional, com és el cas de Puig i ACS, però també s'obrirà a empreses estrangeres. Per sectors, a més dels core –banca, telecos, energia i utilities-, també es fixaran en tecnologia, pharma, biopharma i retail. A més, el hòlding de La Caixa tindrà molt en compte les qüestions de governança i han de complir certs requisits d'ESG.

Les inversions estratègiques de CriteriaCaixa

Aquesta és la cara menys visible de Criteria, si bé està començant a treure el cap. La que més es veu, l'estratègica, es mourà poc, si bé té alguns reptes. Amb tres companyies com a protagonistes, CaixaBank, Naturgy i Telefónica, només al banc es preveu un horitzó tranquil a nivell accionarial.

A Telefónica cal veure si el grup català aposta per doblar la participació i situar-se en el 10%, per a la qual cosa hauria d'invertir uns 1.100 milions més, mentre que a Naturgy està pendent una solució perquè els fons GIP i CVC, que sumen més del 41%, puguin sortir, després que l'opció de Taqa s'esvaís pels anhels de l'empresa emiratí de tenir el control de l'energètica que presideix Francisco Reynés.

El futur de Naturgy preocupa Fainé i Simón i de fet, una de les set macro iniciatives del pla estratègic és un "pla de creació de valor per a Naturgy". Els directius no van concretar quin seria, però sí que van explicitar que continuaran buscant un soci, a llarg termini i amb voluntat de fer créixer la companyia perquè sigui un actor important en la transició ecològica. No hi ha termini, però volen que sigui com més aviat millor, encara que sense presses.