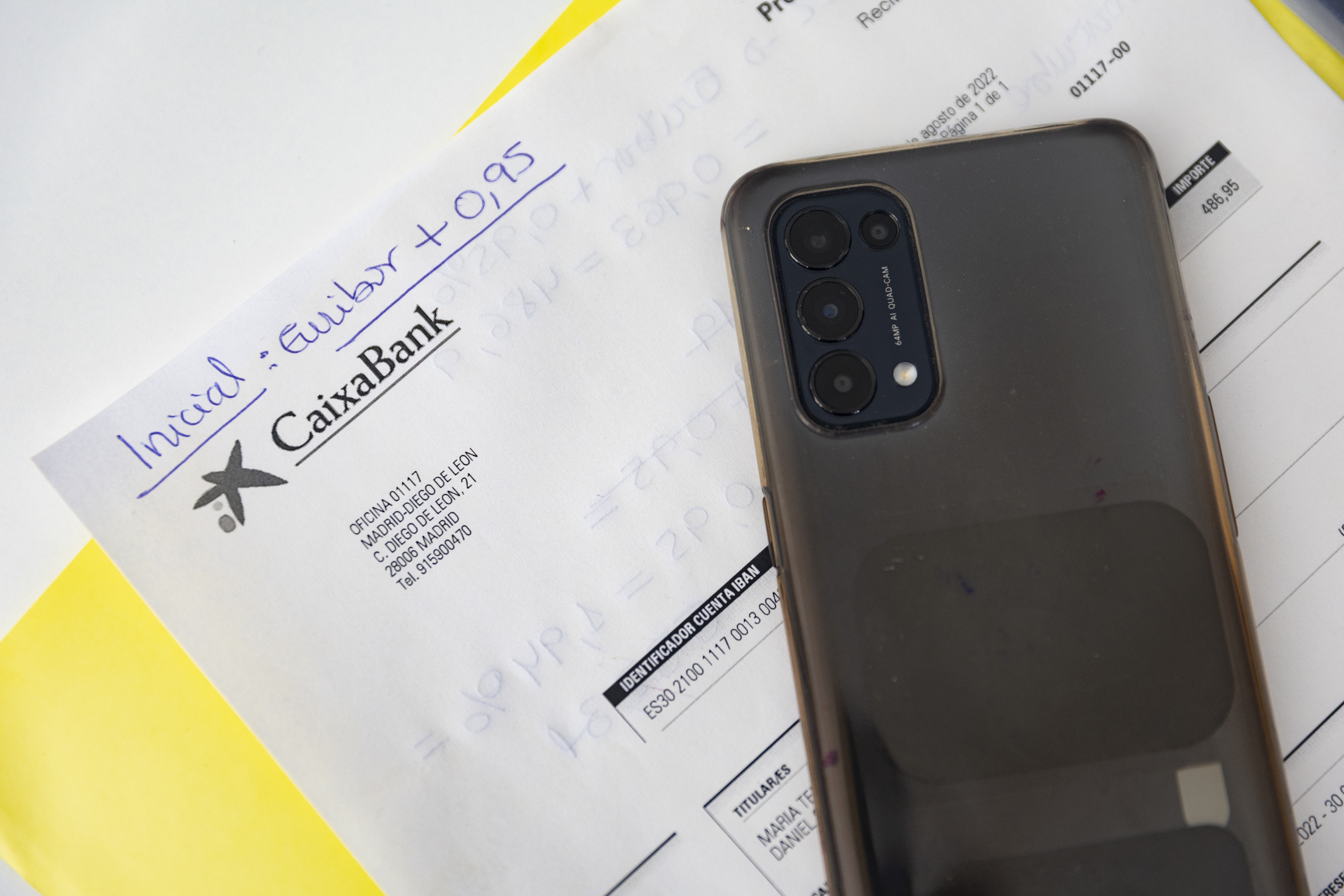

Los bancos españoles han tardado bastante en remunerar los ahorros, y las familias han aprovechado esos ahorros para amortizar su hipoteca, ya que las cuotas se han más que duplicado en el último año tras diez subidas de tipos de interés y el fuerte repunte del euríbor. Según Funcas, el servicio de estudios de CECA (la patronal CaixaBank o Unicaja) se están cancelando hasta 7.000 hipotecas al mes por este motivo. Y en total, desde que empezó el cambio de ciclo y los tipos pasaron al terreno positivo, ya se han amortizado 85.000 más de lo habitual.

“Las hipotecas son el reflejo más palpable del cambio en los costes de financiación”. Tras un año y medio de tensionamiento de tipos de interés, con un repunte acumulado superior al 4%, la traslación al coste de las hipotecas alcanza ya a la práctica totalidad de las de tipo variable, que son dos tercios del total de hipotecas vivas.

Y en el entorno monetario actual, la cancelación anticipada de deudas, sobre todo de las de hipotecas a tipo variable, “emerge como una clara alternativa a la rentabilización del ahorro” tras la lentitud de la banca en la retribución de los depósitos, reconoce.

Durante los años anteriores a la subida de tipos, solo hubo dos en los que se produjeron alteraciones en estas cancelaciones, en 2012 y 2020. Se trata de dos momentos de fuerte descenso del euríbor en los que se redujo el número de amortizaciones anticipadas de hipotecas. Por el contrario, ahora se observa una intensa aceleración por el fuerte incremento del euríbor registrado desde el inicio de 2022.

Habitualmente se suelen cancelar de manera anticipada 26.000 hipotecas al mes, pero ahora se alcanzan las 33.000, según revela el informe de Funcas. Debido al incremento de tipos observado desde junio del 2022 y hasta junio 2023 se están amortizando hasta 7.000 hipotecas más al mes, de forma que en el acumulado en dicho periodo serían unas 85.000 el número de hipotecas canceladas registralmente de forma anticipada.

A consecuencia de esto, se está reduciendo de manera considerable el saldo vivo del crédito hipotecario de la banca española. Se estima que ese peso de amortizaciones anticipadas se puede encontrar en un rango de entre el 2-3 % sobre el saldo vivo, suponiendo aproximadamente un montante entre 9.000 y 14.000 millones de euros.

En este sentido, Funcas recuerda que desde la primera subida de tipos en julio de 2022, el Banco Central Europeo (BCE) acumula ya diez subidas y el tipo de facilidad de depósito (FD) ha pasado del terreno negativo -0,5 % al nivel actual del 4%. Mientras que el euríbor a 12 meses, que había comenzado su escalada seis meses antes, supera incluso el 4%.

Frente a esa evolución de los tipos, la traslación a los clientes ha sido “evidente”. Tanto en las hipotecas ya existentes como en la concesión de crédito nuevo para adquirir una vivienda. En este último caso, el factor “beta” (la ratio entre el aumento acumulado de los tipos de concesión y el acumulado en los tipos de referencia) era de 0,43 al inicio de 2023, y de 0,55 a mediados de dicho año.

De hecho, ese factor “beta” de 0,55 observado en los tipos de las nuevas hipotecas, es todavía más elevado en los tipos aplicados a las hipotecas variables vivas, añade el informe. Un incremento de esa magnitud ha tenido un fuerte un impacto sobre la demanda de hipotecas nuevas, que este año ha registrado una caída superior al 17% respecto al 2022.

Mucho menos observable, “pero más importante para el negocio bancario”, es la respuesta al nuevo escenario de tipos por parte de los hogares que ya tenían una hipoteca a tipo variable y que han visto como se ha incrementado su cuota. “En muchos casos se ha más que duplicado el pago mensual”.

Una primera respuesta es renegociar condiciones con los bancos. Así, en los dos últimos años casi se ha duplicado (hasta una media de 45.000 anuales) el número de hipotecas que registra un cambio del tipo de interés, tras pactarse entre el deudor y el prestamista. La gran mayoría de cambios han consistido en el tipo variable por el tipo fijo, según el Instituto Nacional de Estadística (INE).

Pero otra respuesta lógica es la cancelación anticipada de una parte de la misma, utilizando para ello unos ahorros que no se están viendo remunerados, concluye Funcas.