¿Habéis oído alguna vez hablar de la regla del 30%? Es la idea de que tendríais que presupuestar un mínimo del 30% de vuestros ingresos brutos mensuales, es decir, vuestros ingresos antes de impuestos para los costes de la vivienda, y es prácticamente un evangelio de las finanzas personales.

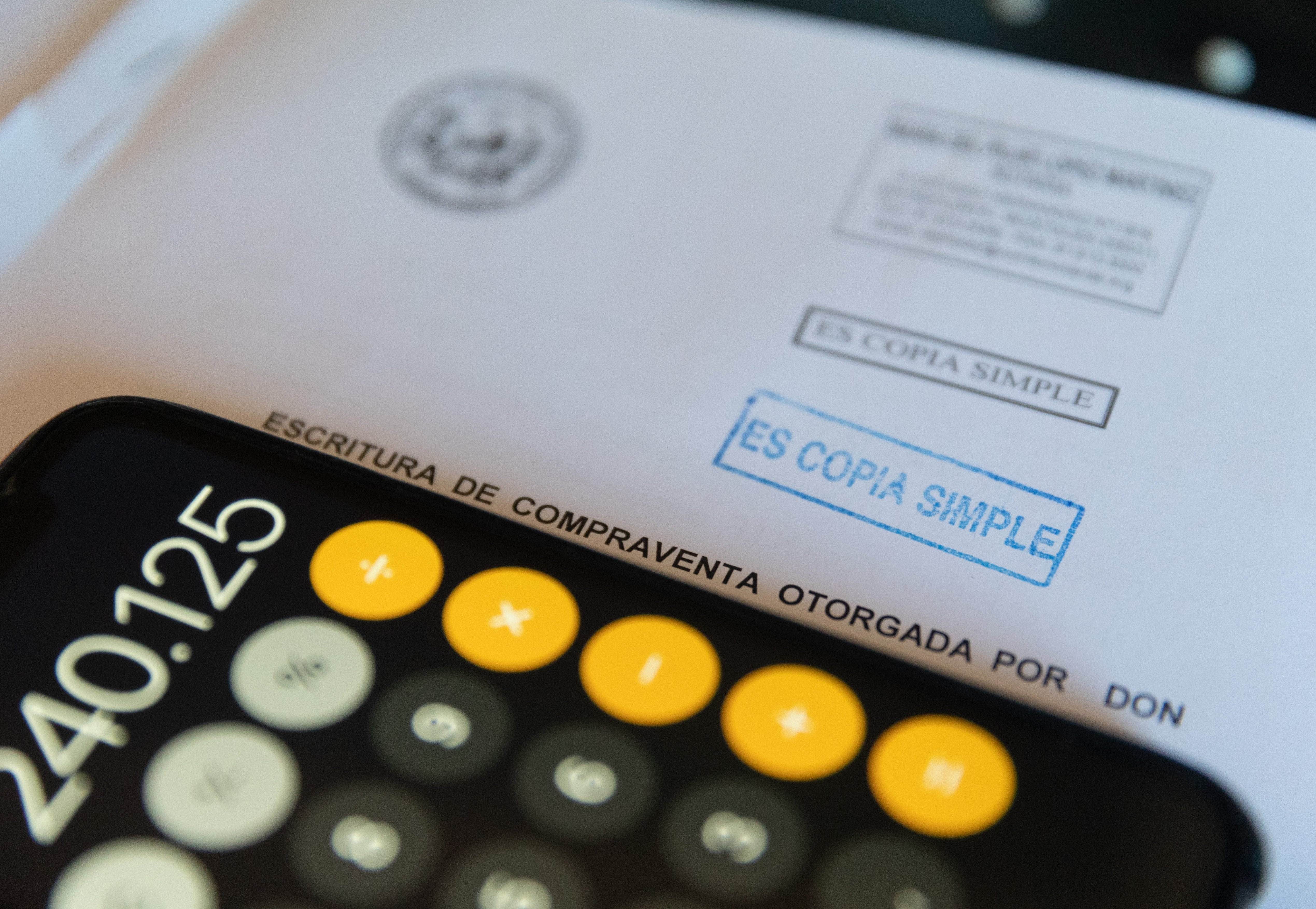

Las calculadoras de alquiler a menudo utilizan la regla del 30% como hipótesis predeterminada para determinar qué vivienda os podéis permitir. Los prestamistas hipotecarios lo han adoptado como ratio de calificación a la hora de aprobar un préstamo y, los propietarios privados, a menudo requieren que los sueldos anuales de los inquilinos sean al menos tres veces el alquiler mensual.

¿Tiene sentido seguirla?

El portal americano Earnest echó una ojeada a su conjunto de datos de más de 15.000 solicitantes de préstamos estudiantiles y encontraron que a niveles salariales inferiores a los 30.000 dólares, el gasto por encima del 30% de los ingresos brutos en vivienda es la norma. Recientemente, esta conclusión ha sido apoyada por un informe de Harvard, que encontró que el 45% de los hogares que ganan entre 30.000 y 45.000 dólares tienen costes de alquiler superiores al 30%. Y la misma tendencia se aplica si damos el salto a Europa.

Sin embargo, con ingresos superiores a estas cifras, los clientes tienen cada vez más gastos mensuales más bajos que la referencia, hasta el 10% de sus ingresos brutos para los inquilinos más ricos. Eso refleja la idea económica que la propensión marginal a consumir generalmente disminuye con el aumento de los ingresos. En otras palabras, si vuestros ingresos se duplican, probablemente empezaréis a gastar más, pero no dos veces más. Entre los solicitantes de préstamos, las personas que ganan unos 30.000 dólares siguen la regla del 30%.

¿Dónde nace la regla?

La regla del 30% tiene raíces en las regulaciones de vivienda pública de 1969 en los Estados Unidos, que limitaban el alquiler de la vivienda pública al 25% de los ingresos anuales de un inquilino (aumentó hasta un 30% a principios de los años ochenta). Sin embargo, en lugar de mirar qué tendrían que gastar los consumidores en vivienda, el gobierno americano seleccionó estos porcentajes porque eso es lo que gastaban los consumidores.

En términos generales, los expertos ven dos problemas para convertir el 30% en la regla de facto de finanzas personales para los inquilinos: en primer lugar, las medias, por definición, no tienen en cuenta las grandes variaciones en lo que hacen los individuos. En segundo lugar, el balance y las obligaciones financieras de los consumidores actuales son muy diferentes de los de los años sesenta en que se basa esta norma. Y otro aspecto a tener en cuenta es que las necesidades de los inquilinos actuales no son iguales. Es posible que los jóvenes profesionales de la ciudad con una vida social activa no necesiten ni quieran más que un apartamento pequeño de dos o tres habitaciones convenientemente situado que puedan compartir con compañeros de habitación. Contrasta su presupuesto con el de una familia joven (que podría tener los mismos ingresos que los compañeros de piso profesionales) que busca espacio para niños y dispone a pagar una prima para estar cerca de buenas escuelas.

Para acabar, vamos al ejemplo con nuestra moneda. Esta regla se basa en la premisa que el coste de un alquiler no tiene que superar el 30% de tus ingresos mensuales brutos. Por ejemplo: si tus ingresos mensuales brutos suben a 1.500€, el precio máximo que tendrías que pagar por el alquiler de tu vivienda tendría que ser de 450€. ¿Entonces, solo tienes que gastar como máximo del 30% de tus ingresos en el alquiler? La verdad es que dependerá de tu situación personal. Tendrás que valorar tu situación personal, ya que a veces destinar más del 30% al alquiler puede ayudarte a reducir otros gastos.

¿Imposible cumplirla?

Mirando la situación actual de los precios en las grandes urbes parece del todo imposible. Puedes tener como referencia esta regla del 30%, pero es muy importante qué valores qué opción se adapta mejor a tus necesidades. El alza del euríbor está impulsando la tasa de esfuerzo, el porcentaje de renta que un hogar medio destina al pago de una hipoteca. Al cierre del segundo trimestre, este indicador se situaba al 33% por término medio en todo el territorio español, dos puntos más que junio de 2022, según datos de Tinsa. Este indicador no se encontraba en estos niveles desde el año 2009, en línea con los precios de la vivienda, que también se acerca a los máximos alcanzados en los tiempos de la gran burbuja inmobiliaria.