La hipoteca mixta se ha convertido en la opción preferida por los españoles. El incremento constante de los tipos de interés por parte del Banco Central Europeo (BCE) en su estrategia para reducir la inflación ha provocado un importante encarecimiento de los préstamos para comprar vivienda en el país. Con el euríbor, índice de referencia para la mayoría de las hipotecas variables, por encima del 4% y las hipotecas fijas también en niveles elevados, cada vez son más las personas que optan por un modelo mixto.

Así se desprende del análisis del mercado hipotecario español del tercer trimestre realizado por el comparador iAhorro. Según este estudio, la principal opción para hacer frente al encarecimiento de las hipotecas fijas y a la subida del euríbor está siendo la hipoteca mixta. Durante el pasado mes de septiembre, casi el 70% (66,88%) de los usuarios que firmaron su hipoteca con ayuda del comparador firmaron una hipoteca mixta, frente al 23,57% que se decantó por una hipoteca fija y el 9,55% que prefirió la variable.

“Llevamos casi un año viendo cómo la hipoteca mixta ha superado a la variable y ha destronado incluso a la hipoteca fija, que era la preferida por los españoles hasta noviembre de 2022”, explica Marcel Beyer, director de iAhorro. Desde el comparador señalan que fue precisamente en noviembre del año pasado cuando se empezó a ver un cambio de tendencia real en las firmas: ese mes, el 24,14% de los españoles firmó una hipoteca mixta, frente al todavía dominio de las fijas (66,21%) y la estabilidad de las variables (9,66%).

No obstante, destaca iAhorro, el porcentaje de firmas de mixtas no se quedó ahí: en diciembre subió hasta representar el 35,78% del total, en enero ya suponía el 40,30% y en febrero se disparó hasta el 63,64%. A partir de ese mes, la firma de hipotecas mixtas se ha mantenido alrededor del 70%, llegando al máximo el pasado mes de agosto de 2023 al estar presente en el 73,10% de las firmas.

Un TIN más bajo y posibilidad de cambiarla por otra

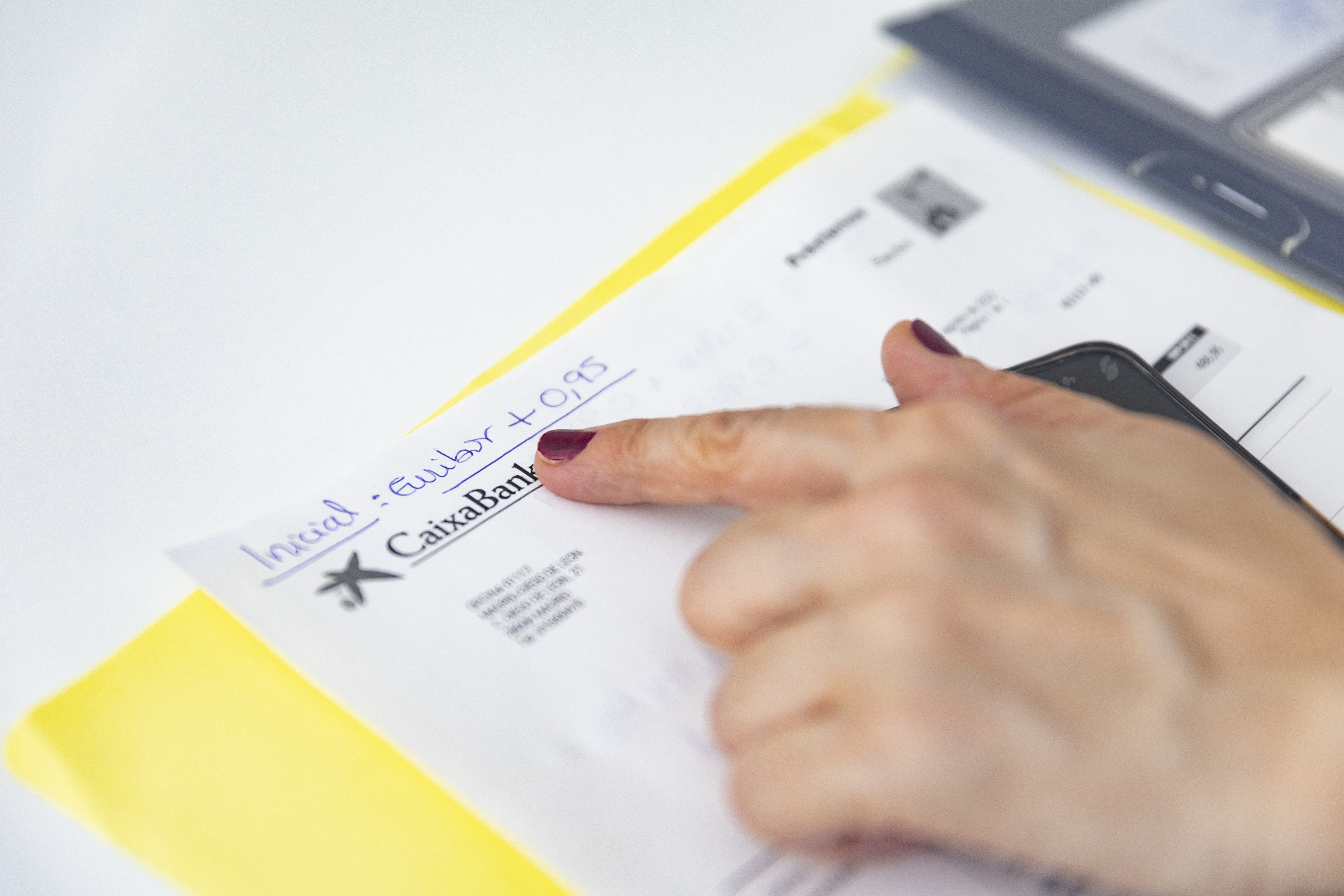

¿Por qué ha habido esta avalancha de firmas en hipoteca mixta? Beyer señala que “la parte inicial fija de la hipoteca mixta, que suele durar entre 5 y 15 años en función del banco, tiene un TIN bastante bajo en comparación con la hipoteca fija y, además, hasta la segunda parte de esta hipoteca el euríbor no afectará a la cuota mensual”.

Además, el usuario cada vez es más consciente de que, cuando llegue la segunda parte de la hipoteca, la variable, “podrá cambiarla por otra mixta o una fija en caso de que el euríbor siga alto para poder evitar subidas de cuota”, matiza Beyer, que añade que “esto está haciendo que cada vez más usuarios se decanten por ella y, por ende, cada vez más bancos la ofrezcan”.

Respecto a los tipos de interés medios de estas hipotecas, se observa que, pese a que también han registrado algunas subidas, han sido poco significativas. Por ejemplo, en el tercer trimestre del año se han dado tipos de interés mixtos medios del 2,09% en julio, del 2,17% en agosto y del 2,41% TIN en septiembre.

Promociones a final de año y alza de intereses en 2024

Este último dato es el más alto registrado en todo el año, pero está solo 0,04 puntos porcentuales por encima del anotado el mes de abril (2,37%) y, además, es 0,7 puntos menor que el 3,11% que registra de media la hipoteca totalmente fija y está 1,74 puntos por debajo del valor medio del euríbor de ese mes (4,149%). Cabe destacar que el INE no registra datos sobre hipotecas mixtas porque las incluye entre las fijas, por lo que desde iAhorro no realizan una comparativa real en este aspecto.

En cuanto a lo que le depara al mercado hipotecario en los próximos meses, el comparador recomienda a aquellas personas que se estén preguntando cuando comprar vivienda que lo hagan ahora. “Durante los tres últimos meses del año, los bancos suelen hacer promociones en sus productos para captar clientes y cumplir el objetivo anual. Entre esos productos, evidentemente, están las hipotecas, que cubren una buena parte de su negociado”, señala el CEO de iAhorro, Marcel Beyer.

“En el primer trimestre de 2024 lo más probable es que los bancos revisen al alza los tipos de interés de sus hipotecas, con muy pocas excepciones, porque el Banco Central Europeo ya ha anunciado que a lo largo del próximo año seguirá con la subida de los tipos de interés oficiales con el objetivo de reducir la inflación. Así, quien tenga la vivienda no debe esperar para hipotecarse”.