El inicio del ejercicio ha comenzado de una manera similar al término del anterior, al menos en la revalorización de las hipotecas. El mercado está asistiendo a una progresión al alza del valor de las hipotecas motivada por las subidas de los tipos de interés del Banco Central Europeo y, por supuesto, del euríbor, indicador de referencia para la banca española a la hora de fijar el tipo de interés de una hipoteca. Tal y como informa ON ECONOMIA este lunes, el primer mes del ejercicio ha dejado el tipo de interés medio de las hipotecas en un 2,65%, siendo este el nivel más elevado desde junio de 2018, tal y como apuntan los datos publicados por el INE.

Otra de las conclusiones que nos deja el mercado hipotecario en enero de 2023 es que el tipo de interés medio de los préstamos ha crecido un 0,80% en términos interanuales. Al mismo tiempo, la cantidad de préstamos solicitados también ha variado al alza en el pasado enero, hasta las 37.435 hipotecas concedidas, siendo esta la marca más elevada desde el primer mes de 2020.

Sea como fuere, y poniendo en valor que la cantidad de hipotecas concedidas ha crecido un 2,9% con respecto al mismo periodo un año anterior, este incremento se da en un contexto económico apretado, marcado por las progresivas subidas de tipos de interés y, por supuesto, por la presión inflacionaria. Pero además de ello, estas hipotecas mantienen un tipo de interés medio del 2,65%, un nivel elevado y creciente a partes iguales, pero que aún se mantiene lejos de los niveles que manejaba el euríbor a principios de año (3,37%).

¿Por qué el tipo medio de las hipotecas en enero sigue siendo inferior al euríbor?

Y es en este punto en el que los consumidores se pueden preguntar el porqué de que el tipo de interés medio se mantenga en enero en 72 puntos porcentuales por debajo de la que es la principal referencia para la banca a la hora de fijar las tasas de interés de las hipotecas. Es evidente que la escalada del euríbor ha tenido un efecto creciente sobre el tipo medio de las hipotecas. Este ha crecido a la par que lo ha hecho el indicador europeo. Pese a ello, la distancia entre un nivel y otro aún es notoria.

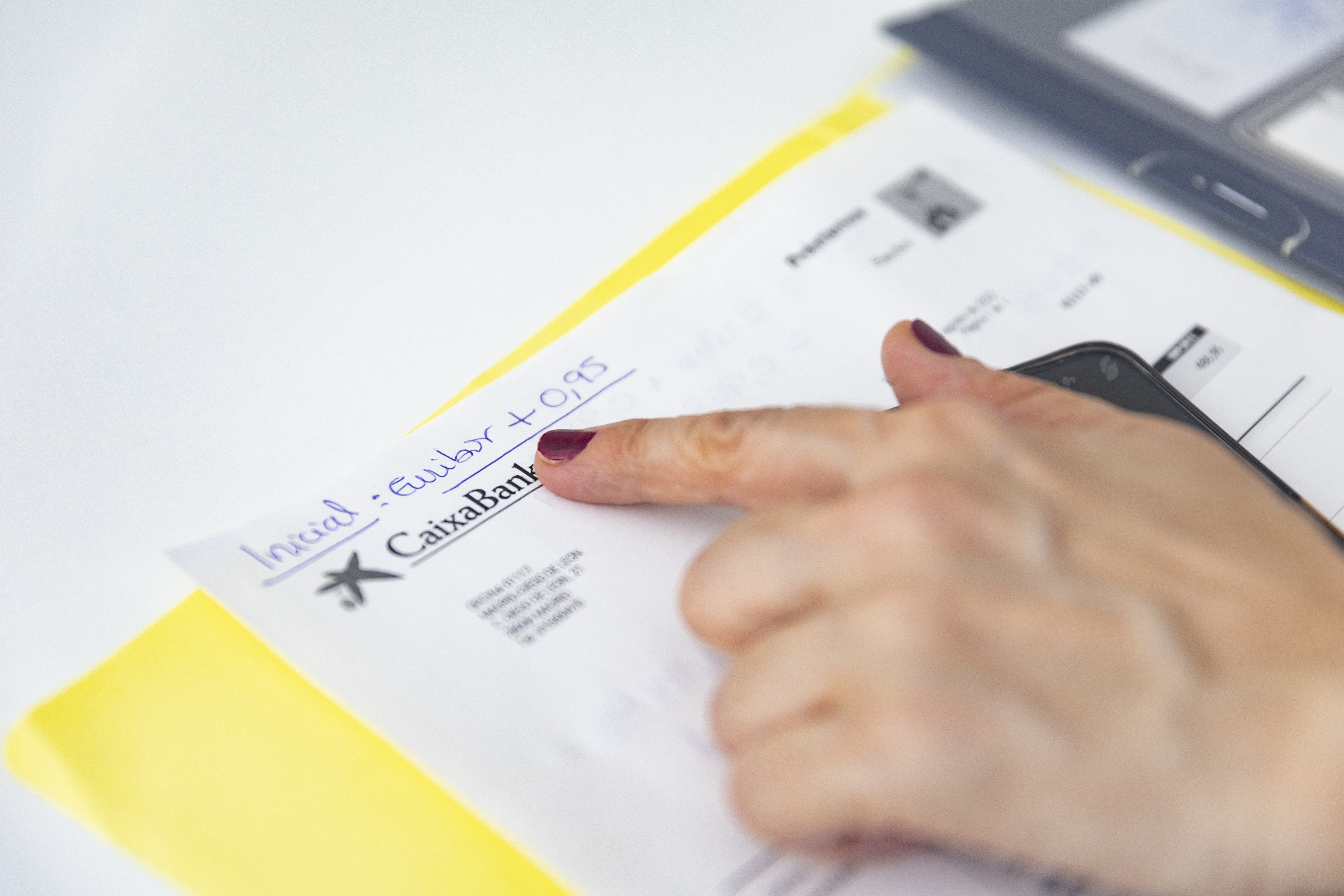

Para Juan Carlos Higueras, economista y profesor del EAE Business School, existen varios motivos que pueden explicar el hecho de que el tipo medio de las hipotecas en enero sea del 2,65% cuando el euríbor se mantuvo sobre el 3,37% a principios de año. El experto señala que los bancos, a la hora de constituir una hipoteca, “buscan atraer clientes, y para ello dan unas condiciones iniciales mejores que la del resto de los años. Por ejemplo, quizás el consumidor paga un tipo fijo determinado los dos-tres años iniciales y, después, entra el variable. Eso puede hacer que ese 2,65% se manifieste como interés medio”.

Por otro lado, Higueras señala que “no todas las hipotecas se renuevan al mismo tiempo. Hay quien pacta una revisión a doce meses, que es lo más normal, otros a seis meses”. Este punto incide sobre el tipo de interés de la hipoteca, ya que el euríbor varía mensualmente. Tanto es así que la referencia actual se mantiene sobre el 3,5% y con una media para marzo superior al 3,6% mientras que, en enero de 2022, el euríbor se mantenía en -0,47%. En este punto conviene recalcar que quien contratase una hipoteca en enero del pasado curso (indiferentemente de si es a tipo fijo o variable) tendría unas condiciones más favorables que quien desee solicitar un préstamo hipotecario en la actualidad.

De ahí que las renovaciones parten desde niveles inferiores a los actuales, algo que también índice en el tipo de interés medio de las hipotecas españolas. Es lógico que la media haya subido desde el 1,80% de principios de 2022 hasta el 2,65% actual. Y es que el euríbor ha crecido, empujando al alza el tipo de interés de todas las hipotecas.

En España se siguen contratando más hipotecas a tipo fijo que a variable

Otro factor para tener en cuenta es que, en España, hay más hipotecas contratas a tipo fijo que a tipo variable. De hecho, “tres de cada cuatro préstamos hipotecarios son con tasas fijas”, tal y como explica Juan Carlos Higueras. Atendiendo a los últimos datos del INE, el 32,6% de las hipotecas se constituyeron en enero de 2023 a tipo variable, mientras que el 67,4% se firmaron a tipo fijo. El economista explica que “en los últimos años, y sobre todo después de la pandemia, se han constituido más hipotecas a tipo fijo que a variable”.

Este apartado hace que la media mensual de los tipos de interés ceda por debajo del nivel del Euríbor. Y es que, pese a que casi todas las hipotecas cierran las tasas de interés en función del indicador, son las de tipo variable las más expuestas a las variaciones de este, ya que el tipo diferencial se aplica sobre el euríbor. Por poner un ejemplo: si un cliente pide una hipoteca de 180.000 euros a tipo variable con un diferencial del 1% sobre el euríbor, basándonos en los niveles de enero, tendría una tasa de interés del 4,37%, mucho más elevada que una hipoteca a tipo fijo.

Es lógico que el tipo medio de las hipotecas haya crecido en un 0,80% en términos interanuales. Al fin y al cabo, el encarecimiento hipotecario se ha dado tanto en las contratadas a tipo variable como en las firmadas a tipo fijo. El alza del euríbor se ha plasmado en ambas. Pese a ello, es en las de tipo variable en las que se manifiesta de forma más evidente. El hecho de que la mayoría de las hipotecas concedidas el pasado enero fuesen a tasa fija repercute en que el tipo medio sea inferior al nivel del euríbor.

Aún ello, este es solo un factor que hace que la media sea inferior al indicador de referencia. El momento de la revisión, la forma en la que el cliente lo tenga pactado con el banco, o el nivel de las tasas en el momento de la contratación de la hipoteca, son otros factores que inciden en la media mensual de los tipos en los préstamos hipotecarios.