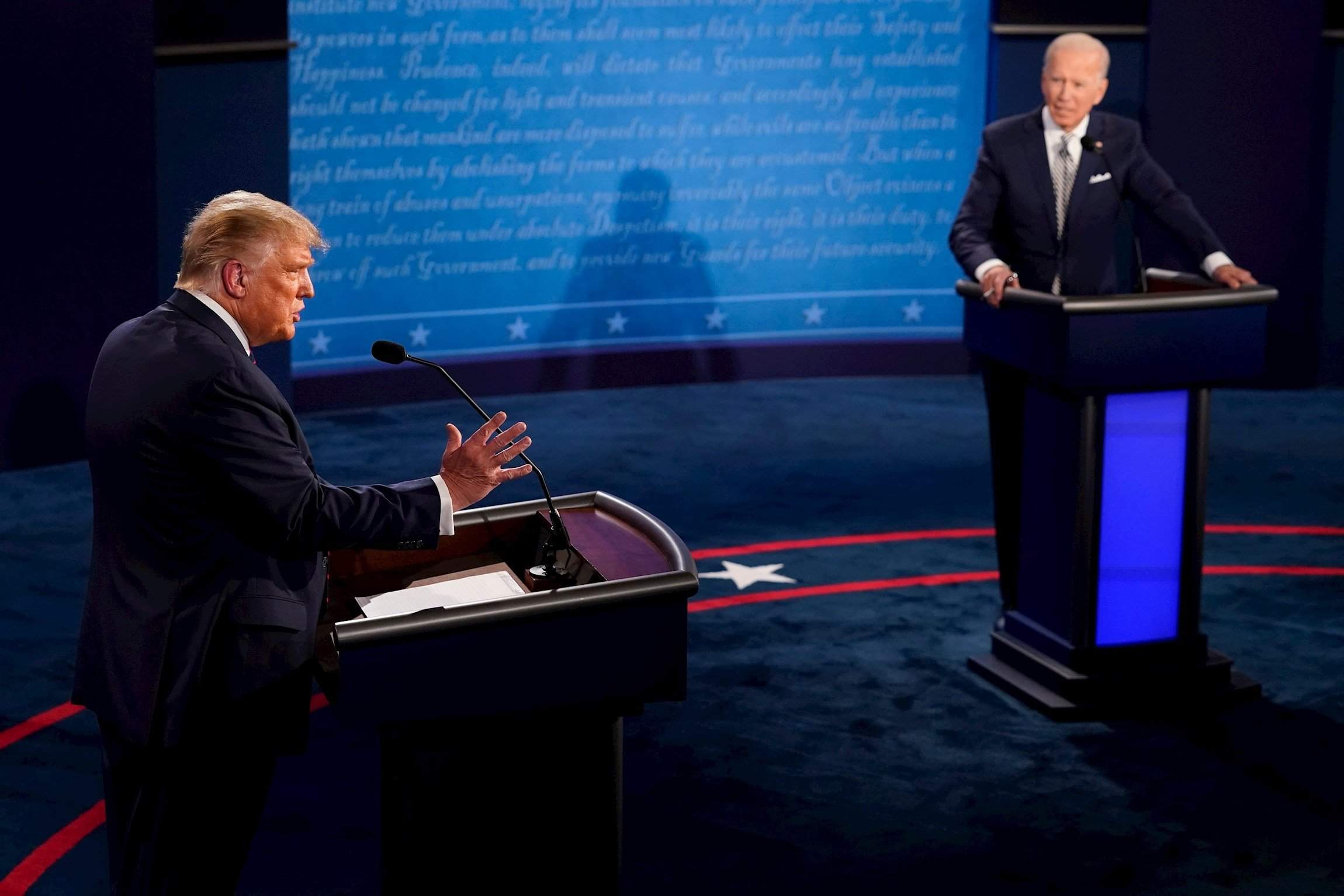

Habría que hablar de demócratas y Donald Trump en las próximas elecciones en Estados Unidos el 5 de noviembre. Los lapsus mentales del candidato Joe Biden cuestionan su permanencia en la carrera presidencial. Sin embargo, las posturas de ambos partidos sobre temas económicos están bien asentadas. El punto en común es la reindustrialización del país y el enconamiento de la guerra comercial con China, aunque con enfoques diferentes. En definitiva, mayor proteccionismo y menor globalización. Otro punto en la que el margen de maniobra es muy estrecho afecta a la política de gasto del Ejecutivo saliente de las elecciones. Ignacio Dolz de Espejo, director de soluciones de inversión en Mutuactivos, apunta que en EE.UU. está claro que gane quien gane, van a tener difícil implantar su programa de expansión fiscal. Su situación es aún peor que la de Francia, con un déficit público del 5,5% del PIB y una deuda del 123% de su riqueza.

Pero el cogollo de la política económica es el proteccionismo y la reindustrialización de Estados Unidos. Una meta en la que coinciden ambos candidatos que ven a China como una de las principales amenazas para el liderazgo de Estados Unidos y pretenden revitalizar la industria manufacturera estadounidense con políticas proteccionistas, pero sus planteamientos divergen. Los demócratas son partidarios de aranceles y controles a la exportación de tecnologías clave, e incentivos fiscales, mientras se muestran partidarios de colaborar con sus aliados económicos y políticos. Sin embargo, Trump apuesta por implantar aranceles unilaterales del 60% para China y del 10% para el resto de países con la prohibición de importar algunos productos chinos. Medidas que, según explica Raphael Olszyna-Marzys, economista internacional en J. Safra Sarasin Sustainable AM, tendrán efectos inflacionistas en la economía estadounidense. Este experto también considera que las políticas de inmigración más estrictas de Trump podrían provocar una mayor inflación de salarios y precios en comparación con el enfoque de Biden.

Un proteccionismo económico que empujaría al alza el precio de los productos y servicios en EE.UU. y que tendría consecuencias en la política monetaria. Tanto la política de Trump como la de Biden podrían llevar a la Reserva Federal a mantener políticas restrictivas manteniendo altos los rendimientos de los bonos. Actualmente, el bono estadounidense a 10 años se sitúa en el 4,21%, pese al buen dato de inflación conocido esta semana (3% interanual en junio) y que facilita bajadas de tipos en septiembre en la Reserva Federal. Para Olszyna-Marzys una victoria republicana es el “escenario que, en nuestra opinión, presionaría más al alza los rendimientos del Tesoro estadounidense”. Además, Trump ya dio muestras durante su mandato de injerencia en la Reserva Federal a la que instaba a bajar tipos. También los mercados son conscientes de la elevada deuda pública y déficit fiscal, y exigirán mayor interés por adquirir los bonos estadounidenses.

Bolsa y dólar

Un segundo mandato de Trump impulsaría inicialmente la renta variable debido a una política fiscal favorable. Por el contrario, si Biden revierte parcialmente los recortes fiscales de Trump en 2017, el tipo impositivo de las compañías que forman el índice S&P 500 podría aumentar un 4%, lo que repercutiría en una disminución de los beneficios empresariales. Sin embargo, los riesgos a medio plazo son mayores con Trump, con menores márgenes, mayor inflación y elevadas primas de riesgo y costes de financiación, desfavorables para empresas cotizadas en bolsa. En general, Biden planea subir los impuestos a las empresas y a los ricos, mientras que Trump es partidario de prorrogar sus anteriores recortes fiscales. Concretamente su “Tax Cut and Jobs Act” de 2017 elevaría el déficit y aumentaría los riesgos fiscales. No obstante, el candidato republicano ha indicado que financiaría parcialmente estos recortes con los ingresos de los aranceles comerciales.

Un dato importante que destacan desde la gestora J. Safra Sarasin Sustainable es que ningún sector en bolsa se beneficiaría de la reanudación de las guerras comerciales. Los sectores domésticos, como los servicios públicos, se verían menos afectados, mientras que aquellos con exposición a los ingresos extranjeros, como el consumo discrecional y los industriales, serían más sensibles a los aranceles.

Por último, otra de las variables determinantes será la evolución del dólar. Las actuaciones de los distintos candidatos serán clave, pero en el billete verde afectan más factores al tratarse de una divisa refugio mundial (aunque cada vez menos) y también sobre la que recaen buena parte de los pagos de las materias primas, destacando el petróleo. El dólar estadounidense podría apreciarse si gana Trump, mientras que una victoria de Biden probablemente se traduciría en un dólar más débil a corto plazo.